Nuestro Sistema Fiscal está estructurado por una serie de normas y leyes que rigen el ingreso público a nivel estatal, autonómico y local. A su vez, estos ingresos públicos son los que hacen posible que el Estado pueda equilibrar su actividad financiera y efectuar gastos, como los de sanidad o educación.

Los ingresos públicos no son más que los tributos que exige la administración pública por la realización de alguna acción que, previamente, la ley haya establecido como objeto de contribución

Dentro de los tributos encontramos el Impuesto al Valor Añadido, o IVA. Un impuesto que recae en el consumo, gravando así la prestación de servicio o la compra/venta de bienes realizada por profesionales o empresarios, la adquisición intracomunitaria o la importación de bienes.

Este impuesto debe ser liquidado por el sujeto pasivo, mediante la declaración del IVA repercutido y la correspondiente deducción o resta del IVA soportado. De acuerdo al resultado, dicho sujeto, conocerá lo que debe pagar a Hacienda o la devolución que debe solicitar.

¿Qué es el IVA repercutido?

Recordemos que el IVA es un impuesto indirecto que paga el consumidor final, sea persona física o jurídica. Y quienes actúan como recaudadores o intermediarios de Hacienda son los sujetos pasivos, llámense empresas o autónomos.

Así que, cuando nos adentramos en materia de contabilidad, cada sujeto pasivo debe determinar:

- El importe total del IVA repercutido a los clientes.

- El importe total del IVA soportado por el propio sujeto pasivo.

De aquí la importancia de conocer las definiciones del IVA soportado y repercutido y saberlos diferenciar.

El IVA devengado o repercutido, es el Impuesto al Valor Añadido que cobra una empresa o un profesional a sus clientes en las operaciones de venta de sus productos o servicios.

Dicho de otro modo, el IVA repercutido es el total de IVA que la empresa o autónomo ha cobrado por medio de la comercialización de su producto o servicio. También se conoce como IVA ingresado.

¿Qué es el IVA soportado?

Por otro lado, tenemos que el IVA soportado es el Impuesto al Valor Añadido que paga una empresa o profesional para adquirir productos o servicios.

El IVA soportado es el IVA pagado por empresas o autónomos y que se refleja en cada una de las facturas de gasto, ya sea por las compras a sus proveedores o por el pago asociado a otras operaciones que inciden directamente en la actividad profesional o comercial.

El IVA soportado se caracteriza porque puede descontarse al efectuar la liquidación. Pero cuidado, no todo IVA soportado puede deducirse:

- El IVA soportado deducible. Es el IVA asociado a gastos contabilizados y comprobables, mediante factura original, que estén relacionados directamente a la ejecución de la actividad del profesional o de la empresa. Ejemplo, el IVA de:

- La compra de materia prima.

- La asesoría jurídica.

- El alquiler del local.

- El IVA soportado no deducible. Es el IVA relacionado a los gastos personales o a los que, sin beneficiar de forma personal al profesional o empresario, tampoco pueden asociarse a la actividad que realizan. Ejemplo:

- El IVA de la compra del mercado.

- El IVA de los gastos del coche solo puede deducirse en un 50%, a menos que la actividad esté relacionada con el transporte.

Todos estos conceptos, incluyendo el saber diferenciar el IVA soportado y repercutido, resultan de gran importancia cuando deseas completar el modelo 303.

¿Cómo declarar correctamente el IVA en el modelo 303?

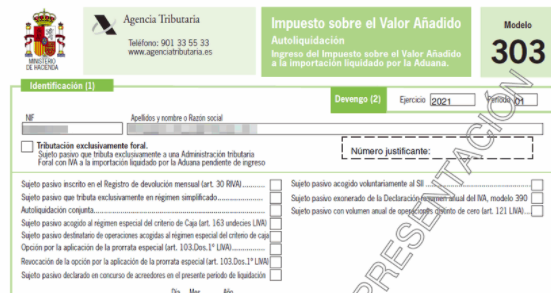

El modelo 303 es el instrumento de declaración mensual o trimestral que deben utilizar las empresas y autónomos para liquidar el Impuesto sobre el Valor Añadido IVA. Es de carácter obligatorio, menos para quienes ejecuten actividades exentas.

En caso de que la empresas o profesionales no hayan tenido facturación durante el período, éstos deben, igualmente, efectuar la declaración.

Para declarar correctamente el IVA en el modelo 303 se debe completar siguiendo algunas pautas:

- Bloque 1. La Identificación. Señalar NIF y el apellido y nombre/razón social del sujeto pasivo. Además, marcar la casilla que corresponda según la condición o tipo de sujeto.

- Bloque 2. El devengo. Relacionar el año (ejercicio) y el nro. de período o trimestre.

- Bloque 3. La liquidación.

- En el régimen general se deben relacionar los ingresos y gastos deducibles afectados por el IVA, con el fin de totalizar el IVA soportado y repercutido.

- IVA devengado o repercutido. Relacionar las facturas de ingreso emitidas, tomando en cuenta el % de IVA y detallando la base imponible (importe sin IVA).

- IVA deducible o soportado deducible. Exceptuando alguna casilla, se deben ingresar los gastos detallando las bases imponibles y las cuotas correspondientes, para totalizar estas últimas.

- En el régimen simplificado no se relacionan las facturas. Se paga un determinado importe según la actividad económica y ciertos parámetros.

- Información adicional. Se detalla cierta información que sirve para la trazabilidad de Hacienda.

- Apartado de resultados. Que también incluye algunas casillas para casos excepcionales o muy particulares.

- La casilla 71. Es resultado de la liquidación.

- Si el resultado de la liquidación es positivo, ese monto será el importe a pagar a Hacienda. Se relaciona en el Bloque 7 y se ingresa la cuenta bancaria para el débito automático.

- Si el resultado de la liquidación es negativo, el importe se relaciona en el bloque 4.

También debes tomar en cuenta los plazos de presentación trimestral del modelo 303:

- 1er. trimestre. En el período del 1/abril al 20/abril.

- 2do. trimestre. Dentro del período del 1/julio al 20/julio.

- 3er. trimestre. En el lapso del 1/octubre al 20/octubre.

- 4to. trimestre. Entre el 1/enero al 20/enero.

Pero ten presente que, si pones tus finanzas en manos de profesionales especializados, en una agencia tributaria, puedes despreocuparte de todas tus obligaciones fiscales y contables. Así solo tendrás que dedicarte a tu trabajo o a lo que te apasione.

Si deseas un acompañamiento para velar por tu empresa y olvidarte de los problemas, puedes contactarnos. En Privantia somos un equipo de asesores fiscales y contables con despacho en Requena y Valencia. Nos especializamos en la contabilidad de PYMEs y autónomos.